- A seleção do banco para crédito habitação em Portugal exige análise rigorosa, considerando TAEG, spread, seguros e garantias pessoais, já que diferenças nas propostas podem significar economias significativas em juros e comissões.

- Existem diferentes tipos de crédito habitação, como Aquisição e Aquisição + Obras, cada um com taxas de financiamento distintas, dependendo do propósito do imóvel, que variam entre 80% e 90% do valor de aquisição.

- A obtenção do crédito envolve um processo burocrático, com determinação de requisitos mínimos como idade, taxa de esforço e documentação específica, sendo recomendável realizar várias simulações ou procurar uma intermediária de crédito para melhor suporte.

Comprar casa é um investimento que deve ser analisado com rigor e ponderação.

Além de encontrar um imóvel com as características ideais e o melhor preço, deve investir tempo a procurar o melhor banco para crédito habitação em Portugal, quais os custos e os requisitos exigidos para obter uma aprovação.

Uma comparação e análises cuidadas permitem a poupança de milhares de euros em juros e comissões. Neste artigo, ajudamos a perceber qual o melhor banco para financiar imóvel em Portugal.

Qual o Melhor Banco Para Crédito Habitação 2025?

| Entidade | Spread | TAEG |

|---|---|---|

| ActivoBank | Desde 0% | Desde 3,6% |

| Banco CTT | Desde 0,70% | Desde 3,4% |

| ABANCA | Desde 0,70% | Desde 3,3% |

| Bankinter | Desde 0,70% | Desde 3,6% |

| Santander Totta | Desde 0,75% | Desde 3,5% |

| BPI | Desde 0,75% | Desde 4,4% |

| Banco Montepio | Desde 0,80% | Desde 3,5% |

| Novobanco | Desde 0,90% | Desde 3,6% |

| CGD | Desde 1,30% | Desde 3,9% |

As condições ideais de um crédito habitação variam conforme o perfil do cliente e as garantias oferecidas. Além disso, cada instituição financeira avalia diferentes critérios e variáveis ao apresentar as suas propostas de crédito habitação.

Geralmente, condições mais favoráveis implicam a contratação de produtos adicionais, como domiciliação de vencimento e seguro de vida.

Logo, o cliente terá sempre de simular crédito habitação em várias entidades para compreender que ofertas poderão ser mais atrativas para si.

Deste modo, o facto de o crédito habitação Santander apresentar uma TAEG a partir dos 3,5% não é sinónimo de que as propostas deste banco sejam sempre mais baratas do que, por exemplo, as do BPI.

Como Escolher o Melhor Crédito Habitação?

Obter o crédito habitação mais barato não é uma tarefa tão simples quanto poderá pensar. Sendo este um contrato hipotecário, complexo e burocrático, existem diversos pontos de análise que deve ter em consideração:

- Comparar a TAEG: a Taxa Anual Efetiva Global, engloba o spread, taxas de juro e outros custos como impostos, seguros e demais comissões. Este deve ser o principal fator de comparação entre as propostas dos bancos;

Quanto maior for a TAEG contratada, mais dispendioso ficará o crédito habitação.

- Negociar o Spread: os bancos costumam oferecer spreads reduzidos para quem subscrever produtos adicionais, como seguros e cartões de crédito. Analise se esses extras compensam a redução da prestação;

- Analisar Seguros de Vida e Multirriscos: os seguros de crédito são obrigatórios, mas têm um impacto significativo na prestação e por isso devem ser analisados com cuidado. Não têm de ser celebrados na mesma credora que fornece o seu crédito habitação;

O seguro de vida pode ficar até 40% mais barato se contratado fora da instituição.

- Fornecer Garantias: ter um contrato efetivo de trabalho, dois titulares no contrato, rendimentos suficientes para obter uma taxa de esforço mensal abaixo dos 50% e dar uma boa entrada são algumas das garantias em consideração.

Quanto maior o risco de incumprimento, maior a probabilidade do crédito ser recusado ou obter uma proposta pouco atrativa.

Este é um crédito que o vai acompanhar durante muitos anos, por isso requer comparações entre ofertas de modo a garantir a probabilidade de encontrar o melhor banco para financiar imóvel em Portugal.

Neste contexto, uma equipa especializada e 100% dedicada pode ser uma boa ajuda. Os intermediários de crédito são, por isso, uma valiosa ajuda a procurar várias propostas com base nas suas necessidades e preferências.

Tipos de Crédito Habitação No Mercado

- Aquisição

- Aquisição e Obras

- Construção

- Terreno e Construção

- Casas Modulares

Existem diversos tipos de crédito habitação ao seu dispor:

- Aquisição: é o empréstimo habitação mais comum e visa financiar imóveis prontos a habitar;

- Aquisição + Obras: é a solução ideal para quem compra uma habitação usada e a quer renovar à sua medida, através de um crédito multifunções;

- Construção: visa financiar os custos de construção do imóvel. O valor é entregue por parcelas ao longo do desenvolvimento da obra;

- Terreno e Construção: engloba a tipologia de construção, mas inclui o financiamento para adquirir o terreno.

Além disso, algumas financeiras permitem solicitar um crédito para casas modulares ou para aproveitar oportunidades relacionadas com casas penhoradas nos bancos.

Já tem um crédito habitação e procura trocar de casa? Leia o nosso artigo sobre como funciona um crédito para troca de casa.

Outro ponto importante é a finalidade do contrato de crédito:

- Habitação Própria Permanente: se o imóvel a ser adquirido é para habitação permanente, poderá obter financiamentos máximos de 90% do valor do imóvel – a exceção vai para imóveis adquiridos ao abrigo da garantia pública para jovens.

- Habitação Própria Secundária: se o imóvel for para férias, arrendar, ou para outra finalidade, o financiamento máximo ronda os 80% do valor do imóvel.

Já tem um crédito habitação e procura baixar a sua mensalidade? Leia o nosso artigo sobre o melhor banco para transferir crédito habitação.

Crédito Habitação Com Taxa Variável, Mista ou Fixa?

Ao procurar o melhor banco para financiar um imóvel em Portugal, é inevitável analisar qual o tipo de taxa que será mais benéfica. Deve escolher variável, mista ou fixa?

Durante anos – até ao último trimestre de 2023 – a taxa variável sempre foi a escolha preferencial dos portugueses. No entanto, o final de 2023 e a passagem para 2024 trouxe uma mudança de cenário que se mantém em 2025.

Segundo o Banco de Portugal e o BCE (Banco Central Europeu), em 2022, Portugal foi dos países com mais crédito habitação a taxa variável. Em sentido oposto, apenas 22,33% dos créditos em Espanha e 7,62% na Bélgica tiveram taxa variável.

A taxa fixa permite uma maior segurança e estabilidade, já que a prestação é sempre a mesma e não está indexada à Euribor, mas representou pouquíssimos créditos adquiridos durante muito tempo por ser tendencialmente mais cara.

Por fim, existe a taxa mista. Fruto da escalada das taxas de juro que marcou o ano de 2023 e uma parte de 2024, muitos bancos começaram a promover esta alternativa, que tem taxa fixa durante determinado período e, depois, o passa a variável.

Ao procurar o melhor crédito habitação, é importante perceber que cada caso é um caso. Deve, por isso, solicitar o maior número de informações a vários bancos antes de tomar uma decisão.

Quais os Custos do Crédito Habitação?

| Despesa | Custo |

|---|---|

| Comissão de Formalização | Cerca de 250€ |

| Avaliação do Imóvel | 230€ |

| Registo de Hipoteca | 225€ |

| Cópia do Contrato | 43,05€ |

| DPA | 20€ |

| Declaração de Direito de Preferência | 15€ |

| Seguros | Obrigatórios |

Em situações de financiamento habitação normal (e sem acesso à garantia pública do Estado) para aprovação do crédito, os bancos exigem uma entrada de, no mínimo, 10% sobre a compra ou valor do imóvel.

Ou seja, se adquirir um imóvel de 150.000 €, tem de pagar de entrada no mínimo 15.000 € e ficar a pagar ao 135.000 € ao banco.

Contudo, o cliente é também obrigado a pagar comissões iniciais de avaliação do imóvel e de formalização de contrato. Adicionalmente, há ainda lugar ao pagamento de Imposto de Selo e IMT.

Alguns valores variam conforme as instituições bancárias, mas o total de encargos pode chegar a alguns milhares de euros.

Existem condições especiais no crédito habitação para jovens que tenham até 35 anos. Pode também conseguir 100% financiamento.

Qual o Tempo de Aprovação de Um Crédito Habitação?

Apesar de nos últimos anos os pedidos de crédito se terem tornado mais simples e menos burocráticos, entre o processo de aprovação e o dia da escritura do imóvel poderão passar quase 2 meses.

Tenha em conta que os bancos fazem uma análise de risco do cliente, da sua taxa de esforço, da existência (ou não) de dívidas, entre outros, para compreender se é viável avançar com uma proposta.

Confirmadas todas as informações, é agendada a avaliação ao imóvel para determinar o montante máximo do crédito habitação. Estando todos os pressupostos dentro dos parâmetros estipulados, é feita uma proposta.

De seguida é emitida a Carta de Aprovação (onde se inclui a FINE do empréstimo e todos os documentos necessários para a escritura) para que o cliente possa assinar. Além disso, é também proposta a subscrição dos seguros.

No final, é marcada a escritura do imóvel para que possa ser celebrado o contrato definitivo.

Quais os Requisitos Para Pedir Um Empréstimo Habitação?

Os requisitos não são iguais entre entidades financeiras. No entanto, existem requisitos mínimos obrigatórios que tem de cumprir para pedir um empréstimo habitação e vê-lo aprovado.

- Idade Obrigatória: tem de ter mais de 18 anos. Já a idade máxima dos titulares no termo do contrato não poderá exceder os 75 anos;

- Taxa de Esforço: é a relação entre os seus rendimentos líquidos e as suas despesas mensais. Se quiser ter o seu crédito habitação aprovado, não deve ter uma taxa de esforço mensal acima dos 50%;

- Entrada Mínima Obrigatória: hoje em dia a entrada mínima estabelecida é de 10% do valor do imóvel. Contudo, algumas entidades já solicitam 20% para disponibilizarem o empréstimo;

- Dívidas Pendentes: não pode ser devedor ou estar em incumprimento com alguma entidade. Os bancos vão consultar o seu Mapa de Responsabilidades;

- Estabilidade Financeira: conseguir um crédito habitação sem ter uma estabilidade financeira é mais difícil. Daí, que um contrato efetivo de trabalho seja sempre um bom começo. Caso seja trabalhador independente, terá de ter atividade aberta há mais de 2 anos.

É importante calcular a sua taxa de esforço antes de pedir qualquer crédito.

Qual a Documentação Necessária Para Pedir Crédito Habitação?

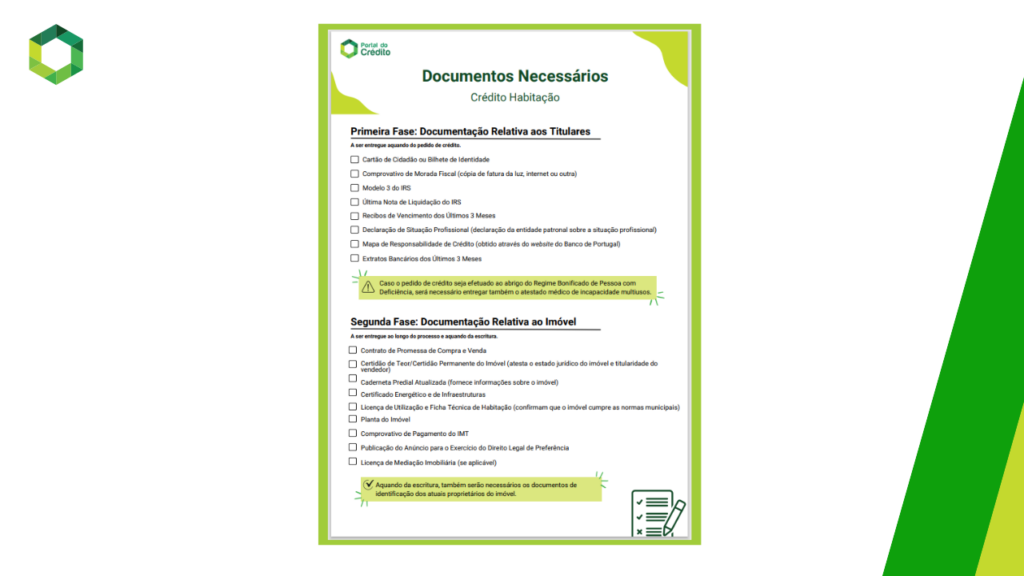

Ao longo do processo de obtenção de um crédito habitação, o cliente passa por diversas fases de documentação cruciais para a concretização do empréstimo.

Para facilitar o processo, deixamos-lhe uma checklist dos documentos necessários, que poderá descarregar, imprimir e preencher à medida que reúne todos os elementos pedidos.

Primeira Fase: Documentação Relativa aos Titulares

Começamos pela fase inicial, em que pretende obter uma pré-aprovação do crédito e na qual podem ser solicitados os seguintes documentos:

- Cartão de Cidadão ou Bilhete de Identidade: documentos de identificação dos proponentes e, se aplicável, dos fiadores;

- IRS – Última Nota de Liquidação: apresentação da última nota de liquidação do Imposto sobre o IRS;

- Recibos de Vencimento dos Últimos 3 Meses: comprovativos de rendimentos através dos recibos de vencimento dos últimos três meses, caso o cliente seja assalariado;

- Declaração de Situação Profissional: declaração da entidade patronal sobre a situação profissional do cliente ou, no caso de trabalhador independente, comprovativo de inscrição de atividade nas Finanças;

- Mapa de Responsabilidades: download do documento na Central de Responsabilidades de Crédito do Banco de Portugal. Esta documentação é essencial para a avaliação do perfil do cliente e para determinar a sua elegibilidade para o crédito habitação.

Caso o pedido seja ao abrigo do Regime Bonificado de Pessoa com Deficiência, será necessário o atestado médico de incapacidade multiusos.

Segunda Fase: Documentação Relativa ao Imóvel

Já após a pré-aprovação, será necessário recolher e entregar outros documentos. Alguns serão requisitados ao longo do processo e outros serão necessários aquando da escritura do imóvel.

- Contrato de Promessa de Compra e Venda do Imóvel: cópia do CPCV, que é o contrato que formaliza a intenção de compra do imóvel;

- Certidão de Teor: a Certidão de Teor é o documento que atesta o estado jurídico do imóvel e a titularidade do vendedor;

- Caderneta Predial: documento que fornece informações sobre o imóvel, como a sua localização e descrição fiscal;

- Certificado Energético e de Infraestruturas: certificados que avaliam a eficiência energética do imóvel e as condições das infraestruturas;

- Licença de Utilização e Ficha Técnica de Habitação: documentos que confirmam que o imóvel está em conformidade com as normas municipais.

Esta segunda fase de documentação é fundamental para assegurar a legalidade e adequação do seu imóvel para o crédito.

Conclusão

Solicitar um crédito para comprar a sua casa é um processo com muitas burocracias e custos associados que vão além do valor do imóvel.

Além disso, encontrar o melhore crédito habitação pode ser uma tarefa complicada devido às inúmeras variáveis que fazem alterar as taxas de juro e restantes condições do empréstimo.

Neste sentido, o melhor que pode fazer é solicitar várias simulações e obter a maior quantidade de informação possível para ter consigo todas ferramentas para encontrar o melhor banco para crédito habitação de acordo com o seu perfil de crédito.

Em alternativa pode entrar em contacto com uma intermediária de crédito. Estes profissionais são especializados em encontrar o crédito habitação mais barato para os seus clientes.

Perguntas Frequentes

Como obter o crédito habitação mais barato?

O cliente deve explorar a contratação dos produtos financeiros das entidades bancárias como a domiciliação de vencimento e seguros de vida e multirrisco para baixar o spread contratado. Apresentar um fiador, bons rendimentos e uma boa entrada são fatores também a ter em conta.

Qual o prazo máximo de um crédito habitação?

O prazo máximo de um crédito habitação está limitado a 40 anos. No entanto, o limite de maturidade depende da idade dos titulares. Assim:

- Se tiver idade igual ou inferior a 30 anos, pode pagar em até 40 anos;

- Se tiver entre 30 e 35 anos, pode pagar em até 37 anos;

- Se tiver mais de 35 anos, o prazo máximo é de 35 anos.

Onde fazer uma simulação de crédito habitação?

Para obter valores estimados basta fazer simulações online de forma gratuita na maioria das entidades bancárias em Portugal. Todavia, para ter uma proposta real tem de enviar documentação sobre o seu perfil de crédito e o imóvel em questão.

É melhor pedir taxa fixa ou variável num crédito habitação?

Um contrato com taxa variável é sinónimo de maior vulnerabilidade face a oscilações na Euribor. Ou seja, a mensalidade a cada 6 meses ou de ano a ano pode sofrer alterações. Já um contrato de taxa fixa muitas vezes é sinónimo de uma prestação mais cara, porém, permite que o cliente pague a mesma mensalidade todos os meses.

Devo contratar os seguros do crédito habitação no banco?

Antes de mais, os seguros de vida e de multiriscos estão normalmente incluídos nas vendas associadas facultativas de um crédito habitação para a obtenção de um spread e TAEG mais baixos.

Posto isto, não existem oscilações acentuadas nos custos do seguro multiriscos.

Já no caso do seguro de vida, o cenário poderá ser diferente. É que pode ser realmente compensatório contratar este produto fora da entidade bancária, conseguindo poupanças entre os 30% e os 40%.

Como comparar propostas dos melhores créditos habitação?

A melhor forma de comparar propostas é entrando em contacto com uma intermediária de crédito. Estas entidades vão analisar a oferta do mercado e apresentam a(s) melhor(es) alternativa(s) para cada cliente sem custos associados.

O que acontece depois de pagar o meu crédito habitação?

Caso tenha terminado de pagar o seu contrato hipotecário, via reembolso antecipado, ou não, é necessário que se dirija ao banco e solicite o distrate de hipoteca. O banco tem 14 dias úteis para emitir o mesmo. A seguir, deve entregar o mesmo na Conservatória do Registo Predial para que a sua Caderneta Predial possa ser atualizada.