O Imposto Municipal Sobre Imóveis (IMI) deve ser pago anualmente pelos proprietários de imóveis. No entanto, existem situações em que não se aplica o carácter obrigatório deste encargo e é importante conhecê-las.

Existem dois tipos de isenção de IMI: permanente e a temporária. Contudo, cada uma delas tem os seus requisitos e diferenças.

Assim sendo, se a isenção de IMI se aplicar ao seu caso, é hora de saber como e onde a pode pedir. Poderá assim beneficiar deste direito durante um determinado período de tempo.

Quem Tem Direito à Isenção de IMI?

O Imposto Municipal sobre Imóveis (IMI) é pago todos os anos conforme o valor patrimonial do imóvel e da sua localização. No entanto, os valores a aplicar são tabelados anualmente pela Câmara Municipal relativa ao local onde se situa o imóvel.

Ora, posto isto, é importante saber se tem ou não direito à isenção de IMI. De outra forma, poderá estar a falhar com pagamentos ou, pelo contrário, equacionar gastos que não terá de comportar.

Apesar de algumas pessoas não saberem, estão previstos dois tipos de isenção de IMI:

- Permanente;

- Temporária.

Cada uma destas isenções de IMI tem requisitos obrigatórios para a sua aplicação.

Independentemente do tipo de isenção de IMI em causa, o rendimento do agregado familiar e o valor patrimonial tributário do imóvel são fatores de extrema importância.

Isenção de IMI Permanente

A isenção de IMI permanente é aplicada a agregados familiares com baixos rendimentos. Assim sendo, desde que cumpra os limites definidos, terá direito a esta isenção.

Para poder beneficiar desta atribuição de isenção permanente é necessário que:

- O agregado familiar não tenha ultrapassado um rendimento bruto anual superior a 2,3 vezes o valor anual do Indexante dos Apoios Sociais (IAS) no ano anterior. Em 2024, o valor limite é de 16.398,17 €;

- O Valor Patrimonial Tributário (VPT) do imóvel não seja superior a 10 vezes o valor anual do IAS. Em 2024, este valor corresponde a 71.296,4 €.

O valor do IAS para 2024 é de 509,26 €.

Isenção de IMI Temporária

A isenção de IMI temporária é concedida a quem adquire um imóvel para habitação própia permanente. Geralmente é muito associada à ideia de isenção IMI primeira habitação.

Tem um prazo máximo de três anos, pelo que chegando o fiz desse período passa a haver cobrança de IMI.

Neste caso, exigem-se as seguintes condições:

- O rendimento coletável anual do agregado familiar tem de ser inferior a 153.300 €;

- O VPT do imóvel não pode ser superior a 125.000 €.

No entanto, apesar de algumas pessoas acharem que se trata exclusivamente de uma isenção IMI de primeira habitação, é possível o mesmo proprietário beneficiar da mesma isenção duas vezes, desde que em momentos diferentes.

Como Pedir Isenção de IMI?

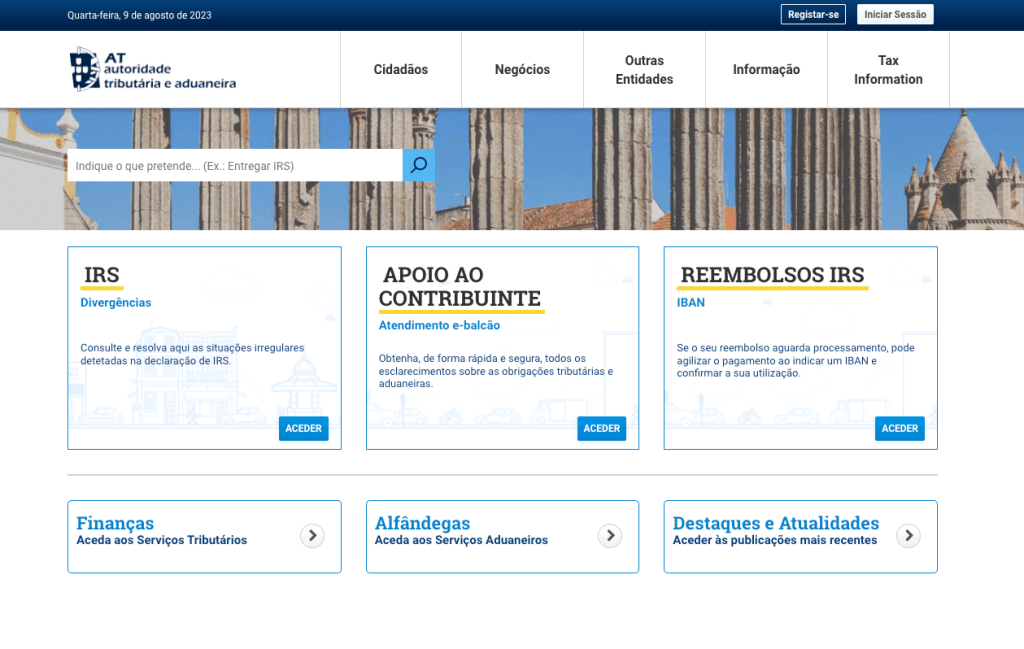

O pedido de isenção de IMI deve ser feito pelo proprietário diretamente na sua conta do Portal das Finanças.

Depois de submetido o pedido online, o caso é analisado e receberá uma carta da Autoridade Tributária e Aduaneira com a confirmação da isenção.

Apenas os casos de isenção temporária passam por este processo.

No caso da isenção permanente, a Autoridade Tributária reconhece automaticamente com base na declaração de IRS do agregado familiar. Assim sendo, não é necessário fazer qualquer pedido.

Quando é Pago o IMI?

Maio é o mês que marca o arranque dos pagamentos.

Dependendo do valor, o pagamento pode ou não ser dividido em prestações:

- Igual ou inferior a 100 €: deve ser efetuado o pagamento da totalidade do valor no mês de maio;

- Entre 100 € e 500 €: pagamento da primeira prestação em maio e da segunda em novembro;

- Acima de 500 €: o pagamento pode ser dividido em três prestações – a primeira em maio, a segunda em agosto e a terceira em novembro.

Posso Perder a Isenção de IMI?

Independentemente da isenção de IMI ser permanente ou temporária, pode vê-la cessada se deixarem de se verificar os critérios da sua atribuição.

Ou seja, suponhamos que beneficia da isenção de IMI permanente devido a baixos rendimentos, mas recebe tem um aumento no rendimento bruto anual para um valor superior a 2,3 vezes o valor anual do IAS. Neste caso, perde o direito a esta isenção.

No entanto, existe ainda outra situação que implica a perda deste benefício. Falamos de casos em que o proprietário ou um elemento do agregado familiar entrega a declaração de IRS após o prazo legalmente estabelecido.

Conclusão

Embora o pagamento do Imposto Municipal Sobre Imóveis (IMI) seja obrigatório, existem situações de exceção. Nestes casos, é possível obter uma isenção de IMI permanente ou temporária, dependendo da situação.

Caso tenha adquirido a sua primeira casa para habitação própria permanente, terá direito a estar isento de pagamento do IMI temporariamente.

Por outro lado, caso se verifique que tem baixos rendimentos, beneficiará automaticamente de uma isenção permanente.

É importante perceber se tem ou não direito a beneficiar de algum destes regimes e proceder de forma a garantir a sua obtenção.