A submissão da declaração de rendimentos relativa ao ano fiscal transato processa-se, anualmente, entre os dias 1 de abril e 30 de junho. Naturalmente, começam já a surgir algumas dúvidas relativas à entrega do IRS 2024 e sobre o que é possível deduzir à coleta.

Ora, se tem um crédito habitação ou vive numa casa arrendada, é crucial saber como deduzir as despesas de habitação no IRS.

Está na altura de esclarecer todas as suas dúvidas e dominar o tema das deduções no IRS, especialmente no que se refere às despesas de habitação.

Quais as Despesas de Habitação no IRS?

As despesas de habitação no IRS dividem-se em quatro categorias:

- Crédito habitação;

- Arrendamento;

- Arrendamento de estudantes;

- Reabilitação de imóveis.

Antes de proceder à entrega do IRS, é importante conhecer todas as despesas com imóveis que poderão ser dedutíveis.

Crédito Habitação no IRS

No que diz respeito aos encargos com imóveis, nomeadamente o crédito para habitação, é de sublinhar que as famílias que contraíram um empréstimo para comprar casa até ao final de 2011 podem abater uma parcela dos juros do crédito habitação no IRS.

Segundo o artigo n.º 78-E do Código do IRS, pode deduzir 15% dos juros de contratos de crédito habitação celebrados até 31 de dezembro de 2011 e destinados à compra, construção ou beneficiação de imóveis para habitação própria e permanente.

Estas despesas são dedutíveis até um limite máximo de 296 € por agregado familiar. No caso de agregados familiares com rendimento coletável até 30.000 €, o limite sobe para 450 €.

O Orçamento de Estado 2024 prevê ainda que os trabalhadores com empréstimo habitação ou renda de casa possam reduzir a retenção do IRS em 40 €, desde que comuniquem a intenção à entidade patronal.

Despesas com Arrendamento no IRS

Se morar numa casa arrendada, também poderá deduzir 15% do respetivo valor até ao limite de 502€. Para famílias com rendimento coletável até 30.000 € o limite sobe para 800 €.

O Orçamento de Estado de 2024 estabeleceu um aumento do limite de 502 € para 600 €.

Ainda assim, há determinadas regras a cumprir:

- O contrato de arrendamento tem de ser comunicado à AT;

- O senhorio tem de passar recibo eletrónico no E-Arrendamento ou, caso emita recibos manuais, enviar o modelo 44 com o valor recebido;

Com estes dados, a dedução é atribuída de forma automática.

Por outro lado, se é senhorio, pode deduzir as seguintes despesas:

- Imposto Municipal sobre Imóveis (IMI);

- Prémios de seguro de prédios e taxas municipais;

- Pinturas exteriores e interiores;

- Gastos com limpezas e porteiros;

- Reparação ou substituição do sistema elétrico ou de canalização;

- Energia e manutenção de elevadores;

- Condomínio;

- Energia para iluminação, aquecimento ou climatização central;

- Segurança do imóvel.

Despesas com Arrendamento de Estudantes no IRS

Se é estudante do ensino superior, está deslocado do local de habitação familiar e arrenda casa ou quarto, pode deduzir os gastos do arrendamento. Neste caso, classificam-se como despesas de educação.

Contudo, tem de preencher 2 requisitos:

- Ter menos de 25 anos;

- O imóvel arrendando tem de estar a mais de 50 km da habitação permanente do agregado familiar.

Caso tenha despesas nesta categoria, o limite dedutível para Educação e Formação passa de 800 € para 1000 €.

Despesas de Reabilitação de Imóveis no IRS

De acordo com artigo 71.º do Estatuto dos Benefícios Fiscais, se fez alguma reabilitação de um imóvel pode também pode deduzir como despesas de habitação no IRS os gastos que teve com obras.

Pode deduzir 30% dos encargos suportados com a reabilitação de uma casa, até ao limite de 500 euros.

Os encargos com a reabilitação urbana devem ser devidamente comprovados e dependem de certificação prévia por parte do órgão de gestão da área de reabilitação ou da comissão arbitral municipal, consoante o seu caso específico.

Na hora de entregar o IRS, as despesas neste ponto deverão ser inscritas no quadro 6B – benefícios fiscais e despesas relativas a pessoas com deficiência.

Como Declarar Despesas de Habitação no IRS?

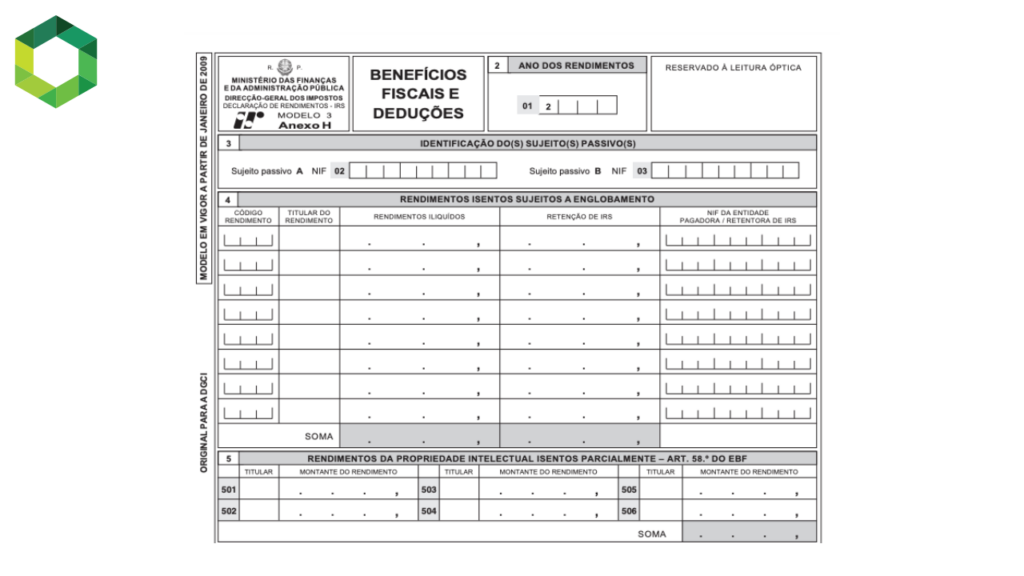

Relativamente ao preenchimento da declaração, as despesas de habitação no IRS, seja com o seu crédito ou arrendamento, deverão ser indicadas no quadro 7 do Anexo H.

O Anexo H do IRS diz respeito a deduções à coleta de benefícios fiscais relativos a despesas e encargos com imóveis para a residência permanente.

Deste modo, para preencher este anexo, deverá fazer o seguinte:

- Natureza do Encargo: Selecionar o código de rendimento aplicável;

- Freguesia: Utilize os 6 dígitos que estão no seu documento de cobrança de IMI;

- Tipo: Selecione “O” para omisso e “U” para prédio Urbano;

- Artigo: Coloque o artigo matricial do imóvel. Deverá consultar a sua caderneta predial;

- Fração: Indicar a fração do imóvel (para várias frações tem de colocar uma por linha);

- NIF do Arrendatário: Preenchida apenas quando tenha indicado o código 02 (Juros de dívidas contraídas até 31 de dezembro de 2011, referentes a prédios arrendados para residência permanente do arrendatário – alíneas b) e c) do n.º 1 do artigo 78.º-E do Código do IRS);

- NIF do Proprietário: Terá de indicar o NIF do senhorio do imóvel, instituição financeira onde tem o seu crédito habitação ou do proprietário do imóvel com quem foi constituído o direito real de habitação duradoura.

Se as despesas com habitação permanente ou alojamento de estudantes tiverem sido realizadas noutro país da União Europeia, ou do Espaço Económico Europeu, terá de selecionar o código do país no campo seguinte.

Para arrendamentos de estudantes deslocados fora do território português deverá preencher o anexo J.

Se na natureza do encargo tiver utilizado o código 09, 10 ou 11 deverá preencher o código território interior/região autónoma.

Mudou o Crédito Habitação Para Outro Banco?

Se fez a transferência do empréstimo habitação após 31 de dezembro de 2011, já não poderá deduzir à coleta a parcela de 15% de juros do crédito habitação no IRS.

A subida das taxas de juro nos empréstimos para a casa e as campanhas de spreads mais vantajosos, fizeram muitos clientes apostar na mudança do crédito habitação para outros bancos.

Ou seja, muitos portugueses deixarão de poder aproveitar estas deduções em IRS.

A Autoridade Tributária vê a transferência de crédito como uma celebração de um novo contrato.

Se for este o seu caso, deixou de poder beneficiar desta dedução.

Este entendimento ajuda também a perceber o motivo pelo qual o número de famílias que indicaram ter despesas com a compra de casa na sua declaração do IRS caiu abruptamente a partir de 2015.

Conclusão

A entrega de IRS tem vindo a tornar-se um processo cada vez mais simplificado. E isso ajuda a compreender melhor as deduções em IRS.

É o caso das despesas de habitação no IRS, que impactam muitos portugueses e que podem trazer benefícios significativos.

Se tem encargos com habitação, é importante saber que existem casos em que pode contar com deduções. Esta regra aplica-se aos juros do crédito habitação, ao arrendamento, à reabilitação de imóveis e ao arrendamento para estudantes.

Assim, tenha em atenção as suas despesas de habitação no IRS quando chegar a altura de entregar a declaração.

Perguntas Frequentes

Quais são as despesas de habitação no IRS?

As despesas de habitação no IRS podem ser de 4 tipos:

- Juros do crédito habitação;

- Arrendamento;

- Arrendamento para estudantes;

- Reabilitação de imóveis.

As despesas que se insiram nestas categorias poderão ter deduções em IRS.

Como declarar despesas de habitação no IRS?

Para declarar despesas de habitação no IRS deve preencher o quadro 7 do anexo H da sua declaração de rendimentos.