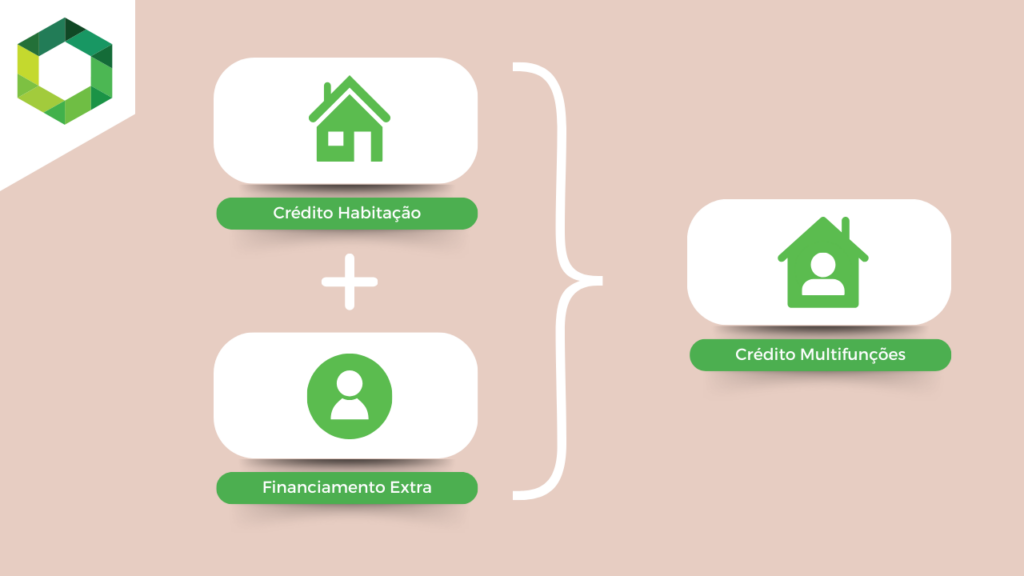

- O crédito multifunções combina um empréstimo para a compra de habitação com um financiamento adicional, permitindo ao mutuário cobrir despesas como obras e mobiliário, facilitando a gestão financeira ao evitar múltiplos empréstimos.

- Esta modalidade oferece vantagens como taxas de juro mais baixas, prazos de pagamento alargados e flexibilidade no uso do financiamento, mas também implica maior burocracia e a obrigatoriedade de uma hipoteca adicional como garantia.

- Embora seja uma solução prática e abrangente, é importante considerar alternativas, como créditos pessoais ou a transferência de créditos habitação, para encontrar a opção que melhor se adapte às suas necessidades financeiras específicas.

A aquisição de uma casa é um dos maiores investimentos que fará ao longo da vida. No entanto, o custo vai além do valor de compra: deve ter em conta as despesas com obras de melhorias, mobiliário, entre outras.

Neste contexto, o crédito multifunções surge como uma solução financeira versátil que permite obter financiamento adicional em conjunto com um crédito habitação.

Este artigo explora como funciona o crédito multifunções, as suas as vantagens e desvantagens, bem como qual o melhor banco. Caso queira ter já uma noção das ofertas, pode utilizar o simulador de crédito multifunções.

O Que é Um Crédito Multifunções e Como Funciona?

O crédito multifunções, também conhecido como crédito multiopções, é um tipo de empréstimo que permite obter financiamento adicional em conjunto com um crédito para compra de habitação. Ou seja, funciona como um “2 em 1” financeiro.

Em termos simples, permite que os titulares obtenham um empréstimo habitação ao mesmo tempo que têm acesso a fundos adicionais para outras finalidades.

O crédito habitação multifunções rege-se pelas mesmas regras do crédito habitação tradicional.

Este financiamento não é muito conhecido pelos portugueses. Porém, na prática, o multiopções funciona da mesma forma que um crédito habitação, tendo apenas como diferença a aprovação adicional de um crédito extra.

Depois, ambos os créditos pedidos ficam sujeitos às diretrizes do crédito habitação.

O Decreto-Lei nº 192/2009, aprovado pelo Governo em 17 de agosto de 2009, defende que “não se justifica regimes distintos para créditos que são frequentemente semelhantes e complementares”.

Quais os Melhores Bancos Com Crédito Multifunções?

| Banco | Montante Máximo | Spread | Prazo |

|---|---|---|---|

| Abanca | Até 60% da Aquisição/Avaliação | Desde 0,70% | Até 40 anos |

| Bankinter | Até 70% da Aquisição/Avaliação | Desde 0,70% | Até 35 anos |

| Montepio | Até 80% da Aquisição/Avaliação | Desde 0,80% | Até 40 anos |

| Novobanco | Até 80% da Aquisição/Avaliação | Desde 0,90% | Até 30 anos |

| Banco CTT | Até 80% da Aquisição/Avaliação | Desde 1% | Até 30 anos |

Na escolha do melhor banco com crédito habitação multifunções, é importante referir que os custos podem variar significativamente de acordo com diversos fatores.

Estes incluem o perfil de risco do cliente, o montante solicitado, eventuais bonificações de spread e outras condições específicas.

Portanto, dizer qual é o melhor banco em todas as situações possíveis acaba por ser inviável, mas existem algumas pistas que podemos oferecer para encontrar o empréstimo multiusos mais adequado ao seu caso.

Crédito Multifunções Abanca

O Abanca tem na sua oferta de crédito multiopções uma solução direcionada para financiar a compra da casa e alocar dinheiro extra para realizar obras ou decorar.

Apesar de oferecer spreads competitivos desde 0,70%, o montante máximo de financiamento situa-se nos 60%.

Vantagens

- Opção de taxa de juro fixa ou mista;

- Flexibilidade para contratar produtos com bonificação da taxa de juro;

- Prazo de pagamento de até 40 anos (idade limite de 75 anos).

Crédito Multifunções Bankinter

O empréstimo multiusos do Bankinter não tem uma finalidade própria para o valor adicional, sendo que apenas pode ser aplicado para uma casa com destino à habitação.

O banco oferece spreads desde 0,70% e o montante de financiamento está nos 70%.

Vantagens

- Opções de taxa variável e fixa;

- O montante disponibilizado chega até 70% da avaliação.

Crédito Multifunções Montepio

O Banco Montepio, embora não esclareça tão a fundo esta solução, também disponibiliza crédito multifunções no seu leque de ofertas.

Atualmente pode começar com um spread de 0,80% direcionado para soluções de construção ou aquisição.

Vantagens

- Montante máximo até 80% da avaliação ou aquisição/construção;

- Prazo de pagamento estendido até aos 40 anos.

Crédito Multisoluções Novobanco

O Novobanco apresenta o produto multisoluções permitindo crédito adicional para diversas finalidades. É o banco que esclarece melhor as finalidades disponíveis para o valor extra.

Seja para remodelações, viagens, estudos dos filhos ou outros projetos, o banco oferece um spread a partir de 0,90%.

Vantagens

- Opção sem obrigatoriedade de subscrever produtos adicionais;

- Financiamento a 80% do valor da avaliação da casa;

- Várias finalidades aplicáveis para o crédito extra.

Crédito Multifunções Banco CTT

Nas ofertas de crédito habitação do Banco CTT encontramos propostas para aquisição, construção, obras e crédito complementar.

O crédito complementar é o crédito multiopções e permite obter financiamento extra para aquisição ou compra de mobiliário com um spread a partir de 1%.

Vantagens

- Diferentes soluções de taxa variável e fixa;

- Financiamento para fins diversos, com rácio de financiamento até 80% para habitação própria permanente, secundária ou arrendamento.

As condições e ofertas dos bancos podem variar ao longo do tempo. Certifique-se de que verifica as informações mais recentes diretamente com cada banco antes de tomar uma decisão.

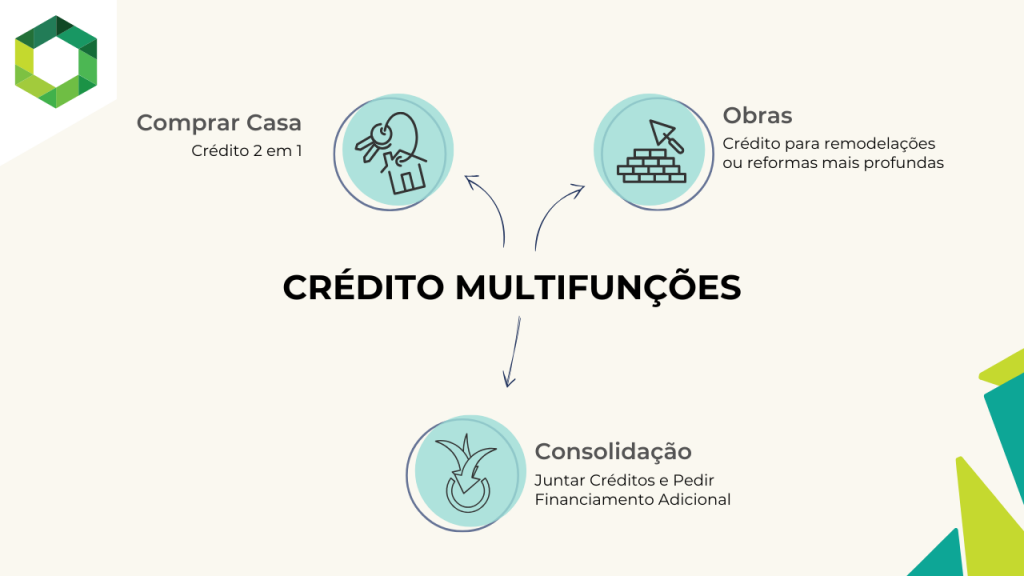

Para Que Serve o Crédito Multifunções?

- Compra de Habitação: muitas pessoas optam por este empréstimo multiusos quando estão a comprar uma casa. Em vez de pedirem separadamente um empréstimo para a compra da habitação e um crédito pessoal para outros gastos, escolhem o crédito multifunções para cobrir tudo de uma vez;

- Melhorias em Casa: útil para quem precisa de dinheiro extra para fazer obras em casa ou até mesmo comprar uma casa em ruínas e remodelar. Se pretende remodelar a sua habitação para valorizá-la ou torná-la mais confortável, pode usar este empréstimo e terá um crédito habitação + obras;

- Consolidação de Empréstimos: se já tiver um crédito habitação e precisar de outro financiamento, em vez de ter dois empréstimos separados pode optar por um crédito multifunções e juntar as duas prestações.

Segundo o Relatório de Acompanhamento de Mercados do Banco de Portugal, em 2023, o número de novos contratos de créditos hipotecários sem finalidade de habitação, onde se insere o crédito multifunções, aumentou 10,7% face a 2022.

Posso Usar Um Crédito Multifunções Para Pagar a Entrada da Casa?

O crédito multiusos não é destinado a cobrir a entrada da casa.

Sendo uma garantia importante para a banca, as instituições financeiras não permitem que esta parte crucial da aquisição seja financiada por meio de um crédito multifunções ou outro tipo de empréstimo.

A entrada é uma garantia dada ao banco de que o comprador tem capacidade financeira para assumir o compromisso de comprar a casa.

Além disso, o valor da entrada é muitas vezes estipulado por políticas internas do banco e pode variar de acordo com a avaliação do imóvel, o preço da habitação e outros fatores.

Normalmente, é esperado que o comprador disponha dos seus próprios recursos para fazer essa entrada.

Alternativas Para Pagar a Entrada

Para lidar com a necessidade de uma entrada para a compra de uma casa, existem algumas alternativas viáveis:

- Poupança Prévia: a forma mais comum de pagar a entrada é através de poupanças prévias. Poupar uma parte do valor da entrada com antecedência é uma estratégia sólida e evita o pagamento de juros associados a empréstimos;

- Empréstimo Familiar ou de Amigos: em alguns casos, familiares ou amigos podem estar dispostos a emprestar-lhe o dinheiro necessário para a entrada. Certifique-se de que as condições do empréstimo e os termos são claramente definidos para evitar conflitos;

- Utilização de Crédito Habitação com Financiamento de Entrada: os bancos somente podem emprestar até 90% do valor do imóvel. Porém, se o mesmo estiver na posse do banco ou se pedir crédito habitação jovem, o financiamento conseguido pode chegar aos 100%. Este é também o nível de financiamento através da garantia pública do Estado.

Descubra algumas dicas de como poupar dinheiro no seu a dia a dia com o nosso artigo sobre como poupar dinheiro mensalmente.

Quais as Vantagens e Desvantagens de Um Crédito Multifunções?

- Taxas de Juro Mais Baixas

- Prazo de Pagamento Alargado

- Sem Finalidade Obrigatória

- Burocracia Adicional

- Hipoteca Obrigatória

Um crédito multiopções é uma opção flexível que pode ser usada para várias finalidades, oferecendo taxas de juro mais baixas e prazos de pagamento alargados.

No entanto, envolve algum nível de burocracia e a necessidade de uma hipoteca adicional.

Vantagens do Crédito Multifunções

- Taxas de Juro Mais Baixas: uma das principais vantagens é que as taxas de juro costumam ser mais baixas do que as de um crédito pessoal tradicional, resultando em prestações mais baixas e numa taxa de esforço mais controlada;

- Prazo de Pagamento Alargado: devido à associação ao crédito habitação, o crédito multifunções permite prazos de pagamento mais longos, que podem chegar aos 40 anos, dependendo da idade do titular. Isto torna as prestações mais suaves;

- Sem Finalidade Obrigatória: depedendendo do banco pode não haver uma finalidade obrigatória para a utilização do dinheiro.

Desvantagens do Crédito Multifunções

- Burocracia Adicional: devido à combinação de dois tipos de empréstimos, a contratação de um crédito multiopções pode ser mais burocrática do que a de um crédito pessoal simples. No entanto, essa burocracia é justificada pelas vantagens oferecidas;

- Hipoteca Obrigatória: é geralmente necessário dar o seu imóvel como garantia, o que implica uma hipoteca adicional. Este ponto pode ser uma desvantagem, mas é uma garantia necessária para assegurar melhores condições e poupança mensal.

Quais os Custos do Crédito Multifunções?

Tratando-se de um crédito hipotecário, as taxas e comissões associadas ao crédito multifunções são bastante semelhantes às de um empréstimo habitação:

- Comissões Iniciais;

- Valor da Escritura;

- IMT;

- Imposto de Selo Sobre o Crédito;

- Imposto de Selo Sobre a Compra;

- Seguro de Vida;

- Seguro Multirriscos;

- Registo de Hipoteca;

- Documento Particular Autenticado (DPA).

Isto significa que terá de contar com custos de alguns milhares de euros. Para conhecer o valor a 100%, deve consultar a Ficha de Informação Normalizada do empréstimo.

Crédito Multifunções: O Que Deve Ter Em Conta?

Obter um crédito multifunções envolve diversos fatores que afetam a aprovação e as condições do empréstimo.

Antes de dar início ao processo, é essencial ter em conta os seguintes aspetos:

- Adequação ao Loan to Value (LTV): o LTV (Loan to Value), que reflete a relação entre o montante do empréstimo e o valor do imóvel, é determinante. Para créditos multifunções, o limite geralmente estipulado é de 80%. Contudo, alguns bancos podem impor limites mais restritos;

- Monitorização da Taxa de Esforço: a sua taxa de esforço financeira engloba todas as prestações com financiamentos e não deve ultrapassar os 50%. Isto inclui a prestação do crédito habitação, a do empréstimo multiusos e todas as outras prestações de créditos, como cartões de crédito;

- Avaliação das Taxas de Juro: uma das vantagens de recorrer a um crédito multifunções para consolidar dívidas pessoais é a possibilidade de beneficiar de taxas de juro mais vantajosas em comparação com outros tipos de financiamento. A garantia hipotecária contribui para isso mesmo;

- Consideração das Taxas Euribor: o empréstimo multifunções é indexado à taxa Euribor, o que significa que as prestações mensais estarão sujeitas a oscilações com base na evolução desta taxa de referência;

Utilize o simulador da Euribor para saber como a sua prestação mensal pode ser alterada com uma mudança deste indexante.

- Análise dos Custos Adicionais: antes de formalizar o empréstimo é fundamental avaliar os custos associados, tais como comissões bancárias, escritura e outras despesas. Recomenda-se uma análise rigorosa das condições contratuais, atentando à TAEG (Taxa Anual Efetiva Global) e ao MTIC (Montante Total Imputado ao Consumidor).

Compreender a influência de cada componente no empréstimo multiopções permitirá tomar decisões financeiras informadas e equilibradas.

Quais as Alternativas ao Crédito Multifunções?

- Crédito Pessoal

- Crédito Consolidado Hipotecário

- Transferência de Crédito

Quando se depara com a necessidade de financiamento adicional, seja para melhorar a sua casa, consolidar dívidas ou para outros fins, o crédito multifunções não é a única opção disponível.

Podem existir alternativas mais adequadas às suas circunstâncias financeiras.

Crédito Pessoal

Este tipo de empréstimo permite obter dinheiro sem necessidade de hipotecar o seu imóvel e vai até a um máximo de 75.000 €.

É uma opção adequada quando precisa de uma quantia mais baixa de dinheiro e não quer complicar o processo com a hipoteca da casa ou ficar a pagar o valor durante 30 anos – até porque o prazo máximo é de 10 anos.

As taxas de juro do crédito pessoal geralmente são mais altas do que as do crédito multifunções, mas é uma solução mais simples e rápida.

Quer saber mais sobre esta solução de crédito? Então leia o nosso artigo sobre Melhor Crédito Pessoal.

Crédito Consolidado Hipotecário

O crédito consolidado hipotecário é uma opção quando já possui um crédito habitação e outros empréstimos pessoais como cartões de crédito, crédito pessoal, linhas de crédito, entre outros.

Consiste em consolidar todas as dívidas num único contrato de empréstimo hipotecário e permite obter uma redução nas prestações mensais e uma gestão mais eficaz das dívidas.

No entanto, é importante lembrar que, ao prolongar o prazo do empréstimo, pode estar a pagar mais juros a longo prazo.

Quer saber mais sobre esta solução de crédito? Então leia o nosso artigo sobre Crédito Consolidado.

Transferência de Crédito Habitação

Se já tem um crédito habitação, outra alternativa é procurar uma transferência para um banco com condições mais vantajosas.

Muitas vezes, as instituições oferecem condições de financiamento mais atrativas, como taxas de juro mais baixas ou prazos mais longos.

No entanto, ao transferir o crédito habitação, também é preciso considerar os custos associados à mudança e as condições gerais do novo banco, ainda que alguns bancos ofereçam estes custos iniciais.

Quer saber mais sobre esta solução? Então leia o nosso artigo sobre Transferências de Crédito Habitação Gratuitas.

Independentemente da sua escolha, o importante é garantir que conhece e compara mais do que uma solução. A equipa do Portal do Crédito faz este trabalho de forma gratuita, pelo que pode contar connosco.

Conclusão

O crédito multifunções é uma solução financeira versátil que pode simplificar a gestão de várias despesas associadas à compra de uma habitação. No entanto, como discutido neste artigo, há vantagens e desvantagens a considerar.

Além disso, existem alternativas, como o crédito pessoal, o crédito consolidado hipotecário e a transferência de crédito habitação, que podem ser mais adequadas a diferentes situações.

Um financiamento, especialmente quando envolve uma casa, é uma decisão importante, pelo que compreender as opções disponíveis é essencial para garantir que o processo seja feito de forma informada e sustentável.

Perguntas e Respostas

O que é um crédito multifunções?

Um crédito multifunções é uma solução disponibilizada por alguns bancos que permite obter e juntar num só contrato um crédito habitação e um financiamento adicional.

Quais são as vantagens de um crédito multiopções?

Pedir um crédito multifunções permite obter financiamento a taxas de juro mais baixas e como os prazos de pagamento são mais alargados, o aumento na mensalidade será muito pouco percétivel.

Quais os melhores bancos para obter um crédito habitação multifunções?

Existem diversos bancos como o Bankinter, Novobanco, Montepio ou Banco CTT que comunicam esta solução de crédito aos seus clientes. Porém, para obter um bom contrato deverá solicitar propostas em cada um dos bancos.

Posso usar um crédito multifunções para pagar a entrada da casa?

O Crédito Multiusos não é destinado a cobrir a entrada da casa. Sendo este valor uma garantia, as instituições financeiras não permitem que esta parte da aquisição de uma casa seja financiada por meio de um Crédito Multiusos ou outro tipo de empréstimo.