É provável que já tenha passado, ou vá passar, pelo processo de vender uma casa ou um terreno. Naturalmente, isto implica fazer contas a todos os impostos que terá de pagar.

A verdade é que esses valores podem ser verdadeiramente desencorajadores. Porém, há motivos para sorrir, porque existem normas que permitem que se liberte do peso desses encargos.

A isenção de mais-valias aplica-se em alguns casos específicos e é importante que os conheça antes de preencher a sua declaração de IRS.

O Que São as Mais-Valias?

Mais-valias são todos os ganhos obtidos sem ser através de rendimentos empresariais, profissionais, de capitais ou prediais. Quem o diz são os artigos 10.º e 43.º do Código do Imposto sobre o Rendimento de Pessoas Singulares (CIRS).

É sobre as mais-valias que recaem os impostos a pagar.

Mas vamos simplificar. Sempre que vende um imóvel ou um terreno, o objetivo é que ele gere mais-valias. Ou seja, falamos do lucro obtido entre o valor de compra e o valor de venda.

Caso, não existam lucros, é considerada uma menos-valia.

É sobre o primeiro cenário, ou seja, em caso de ganhos, que incidem os encargos fiscais. Neste caso, tributáveis em IRS.

É Possível Ter Isenção de Mais-Valias?

Por norma, o IRS recai sempre sobre as mais-valias geradas na venda de imóveis, variando a sua incidência entre os 50% e os 100%.

O imposto incide sobre:

- 100% das mais-valias se se verificar a acumulação dos seguintes critérios:

- Os imóveis tenham beneficiado de apoio não reembolsável pelo Estado para compra ou realização de obras superiores a 30% do valor de IMI;

- Sejam vendidos em menos de 10 anos após terem recebido o apoio.

- 50% das mais-valias nos restantes casos. Ou seja, a maioria das situações.

Porém, como lhe dissemos na introdução, existem exceções que reduzem a incidência do IRS a 0%. Nestes casos, estaremos perante uma isenção de mais-valias.

Como Ter Isenção de Mais-Valias?

Há uma palavra de ordem quando falamos em isenção de mais-valias: reinvestir. É esta a base que permite usufruir deste benefício.

Assim, os cenários que o permitem pressupõem a aplicação dos ganhos obtidos.

Reinvestir as Mais-valias Na Compra de Uma Habitação

Se vendeu a sua habitação própria permanente, beneficiará de isenção de mais-valias ao reinvestir os ganhos num destes fins:

- Compra de outra habitação própria permanente;

- Compra de um terreno para construir;

- Construção, ampliação ou melhoramento de outro imóvel para habitação própria e permanente.

Se investir num imóvel que carece de obras, apenas é considerada uma de duas opções: o valor da compra ou o valor das obras.

Em sentido contrário, se aplicar os ganhos na compra de um terreno, consideram-se abrangidos, também, os custos de construção. Mas, neste caso, deve pedir a inscrição na matriz predial.

Para tudo isto, existem prazos que deve garantir:

- Se comprar a nova casa antes de vender a atual, pode aplicar as mais-valias geradas até 24 meses após a compra;

- Se vender primeiro a sua atual casa e, posteriormente, reinvestir, tem 36 meses para fazê-lo.

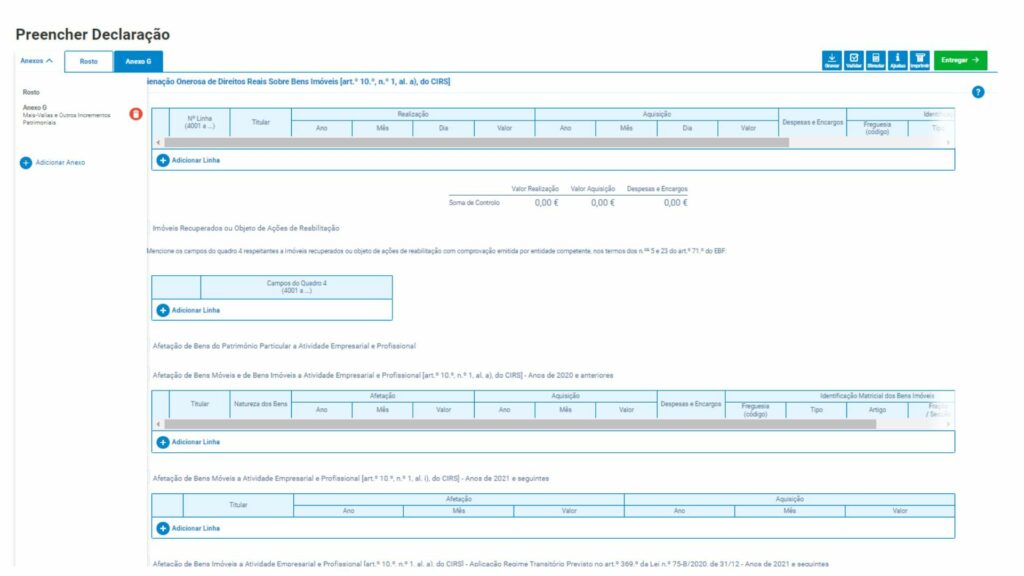

Durante estes períodos, a tributação da mais-valia deve ficar suspensa. Para isso, tem de declarar a intenção de aplicar a mais-valia às finanças através do anexo G da declaração de IRS.

Depois da compra da nova casa, tem 48 meses para provar que essa é a sua habitação própria permanente através da morada fiscal.

É também importante perceber que os ganhos conseguidos devem ser aplicados na totalidade. Se forem apenas parcialmente investidos, o valor remanescente será tributado e não terá isenção de mais-valias.

Reinvestir as Mais-valias Em Produtos Financeiros

A isenção de mais-valias para maiores de 65 anos é uma norma que permite reinvestir os ganhos em determinados produtos financeiros. É disso que aqui estamos a falar.

Significa, portanto, que pessoas a partir desta faixa etária têm uma alternativa para reinvestir os seus proveitos.

Para elas, existirá isenção de mais-valias se os ganhos forem aplicados em:

- Contratos de seguro, como um PPR;

- Fundos de pensões;

- Contribuição para o regime público de capitalização (certificados de reforma, por exemplo).

No entanto, em causa têm de estar sempre mais-valias geradas pela venda de uma habitação própria permanente.

Amortização do Crédito Habitação

Esta é uma medida que chega da isenção de mais-valias 2023, com o programa “Mais Habitação” de outubro desse ano. Desde então, tem sido aplicada a isenção de mais-valias na venda de imóveis para pagar empréstimo.

Quer isto dizer que os proveitos obtidos através da venda de terrenos para construção ou de casas secundárias, estão isentos de impostos se forem utilizados para amortizar o crédito habitação.

Este benefício pode ser utilizado para amortizar um crédito da habitação permanente do proprietário ou dos seus descendentes diretos (filhos, netos ou bisnetos).

Para beneficiar da medida e ter isenção de mais-valias deve garantir que:

- A amortização do empréstimo tem um prazo de 3 meses após a venda;

- Investe todo o valor no pagamento do crédito. Caso contrário, a isenção só se aplica na parcela investida para esse fim. O mesmo se aplica se o valor da venda for superior ao crédito.

A isenção de mais-valias na venda de imóveis para pagar empréstimo aplica-se às transações efetuadas entre 1 de janeiro de 2022 e 31 de dezembro de 2024.

Como Calcular o Valor das Mais-valias?

Depois de tanto falarmos em mais-valias, importa saber como as calcular.

As contas não são difíceis, mas talvez não sejam tão lineares como pode estar a pensar.

O cálculo da mais-valia é dado pela seguinte fórmula:

Mais-valia = Valor da venda – (valor de aquisição x coeficiente de desvalorização da moeda) – (encargos com a venda e a aquisição + despesas com a desvalorização do imóvel)

Os coeficientes de desvalorização da moeda estão disponíveis na Portaria n.º 340/2023.

Como Declarar a Venda da Casa no IRS?

Como vimos até aqui, o imposto que recai sobre os ganhos gerados pela venda de um imóvel ou terreno para construção é o IRS.

Como tal, importa saber como informar a autoridade tributária para beneficiar da isenção de mais-valias.

Se o imóvel que vendeu tiver sido comprado antes de 1989, então terá isenção de mais-valias. Em todo o caso, deve preencher o Anexo G1, destinado à declaração de mais-valias não tributadas.

Se o imóvel vendido tiver sido comprado depois de 1989, deverá preencher o Anexo G da declaração do Modelo 3.

No Quadro 19 deste modelo, deve preencher as duas colunas que o compõem. Em “Imóvel Alienado” deve:

- Indicar a data e o valor da venda;

- Indicar a data e o valor da aquisição;

- Indicar despesas e encargos.

Na coluna que se refere à amortização deve:

- Indicar o titular. Utilize, para isso, as denominações A (Sujeito passivo A), B (Sujeito passivo B) ou F (Falecido);

- NIF do descendente (caso seja o titular do crédito);

- Valor da amortização;

- Identificação matriarcal do prédio;

- Quota parte (percentagem do imóvel que detém).

Conclusão

A venda de um imóvel está sujeita a pesados encargos fiscais. Contudo, as normas em vigor dão a opção de aplicar os ganhos obtidos sem impostos associados.

Estas são medidas que beneficiam quem pretende reinvestir o dinheiro numa nova habitação própria permanente ou no pagamento antecipado dos seus créditos e de terceiros (se descendentes diretos).

Por isso, se tem em mãos a possibilidade de utilizar estas mais-valias em benefício próprio, é importante prestar atenção aos vários prazos estipulados, bem como a uma correta identificação em sede de IRS.

Desta forma, beneficiará da isenção de mais-valias.

Perguntas Frequentes

O que são mais-valias?

A mais-valias são todos os ganhos obtidos sem que seja através de rendimentos empresariais, profissionais, de capitais ou prediais. Assim, quando vende uma casa, as mais-valias são o lucro obtido.

Em que situações é possível ter isenção de mais-valias?

É possível ter isenção de mais-valias, mas esta isenção aplica-se apenas em casos específicos:

- Se reinvestir o dinheiro na compra de outra habitação própria permanente;

- Se investir o dinheiro em produtos financeiros;

- Se utilizar o dinheiro para amortizar um crédito habitação.