Se tem um bom “pé de meia”, com certeza que gostaria de encontrar formas de aplicar esse dinheiro para reduzir algumas despesas mensais.

Mas será a amortização antecipada de crédito a melhor forma de reduzir os seus encargos financeiros?

Neste artigo, além de poder usar o nosso Simulador Amortização Antecipada, iremos explicar como funciona uma amortização, que tipo de amortizações pode fazer, qual o impacto na sua prestação e quais as vantagens e desvantagens de o fazer.

Deve entrar em contacto com a sua entidade financeira e solicitar por escrito o real impacto que a amortização terá no seu contrato.

O Que é Uma Amortização Antecipada?

Um reembolso ou amortização antecipada é o pagamento prematuro de determinada dívida a uma entidade financeira e que permite ao cliente reduzir a sua prestação ou encurtar o prazo de pagamento do contrato.

Independentemente do tipo de crédito contratado, quando um cliente celebra um contrato de crédito com uma credora, este fica a pagar uma mensalidade que inclui o pagamento do capital emprestado, juros associados, impostos e outras taxas e comissões – durante um prazo pré-acordado.

Contudo, se o cliente tiver uma poupança de lado, poderá amortizar essa dívida a qualquer momento de uma forma total (abater toda a dívida) ou parcial (abater parte da dívida) desde que avise a sua credora com antecedência.

Qual a Melhor Altura Para Amortizar Um Crédito?

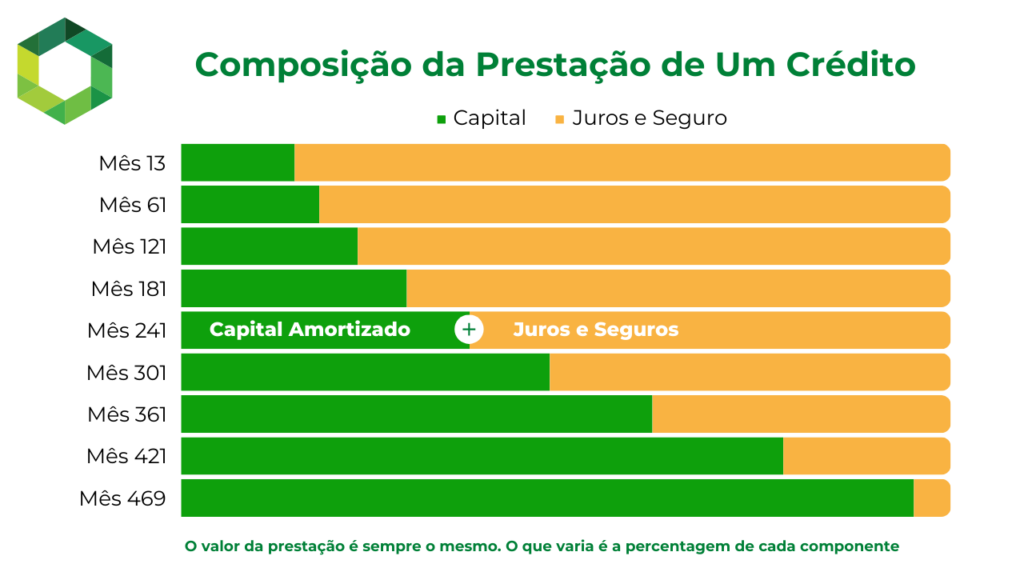

Numa fase inicial do contrato, a prestação é composta maioritariamente por juros. Porém, conforme o empréstimo vai avançando, o peso dos juros vai diminuindo e a prestação passa a ser composta na sua maioria por capital em dívida.

Neste sentido, amortizar um crédito na fase inicial pode ser mais benéfico que optar pelo final do contrato.

Importa também realçar que, a redução da prestação mensal pode não ser muito significativa se o valor a amortizar for baixo. Por exemplo, se amortizar 1.000 € num crédito habitação, em muitos casos a poupança mensal poderá ser inferior a 5 €.

Logo, a melhor altura para amortizar será quando tiver uma boa poupança de lado e de preferência numa fase inicial do contrato, quando o abate aos juros é mais benéfico.

As amortizações do crédito à habitação estão isentas do pagamento de taxas até ao fim de 2025.

Quais os Créditos Que Podem Ser Amortizados?

- Crédito Habitação

- Crédito Pessoal

- Crédito Automóvel

- Cartão de Crédito

Em Portugal pode amortizar tanto créditos ao consumo como créditos hipotecários. Contudo, uma amortização antecipada poderá ser mais benéfica em determinados contratos do que em outros, dependendo dos montantes e taxas de juro envolvidas.

Cartões de crédito e outros créditos com taxas de juro elevadas são aqueles onde uma amortização terá maior impacto.

Contudo, sendo um crédito habitação um empréstimo de longa duração e com valores envolvidos maiores, poderá também ser vantajoso calcular a amortização.

Alternativas a Uma Amortização de Créditos

Se o seu crédito habitação ou demais empréstimos representam encargos mensais demasiado elevados, saiba que podem existir outras soluções que o podem fazer poupar algum dinheiro.

- Transferência de Crédito Habitação: ao transferir o contrato, poderá baixar o spread, reduzir os custos com o seguro de vida, alargar os prazos de pagamento, alterar o tipo de taxa, entre muitas outras opções. Poupança essa que pode em alguns casos ser superior a 100 €;

Saiba mais sobre esta solução no nosso artigo sobre Transferência de Crédito Habitação.

- Consolidar Créditos: se tiver cartões de crédito e créditos pessoais, mesmo que em instituições diferentes, poderá solicitar um crédito consolidado para liquidar as dívidas e fazer um contrato único e mais vantajoso. Esta solução pode significar uma poupança superior a 50% para muitas famílias sem ter de aumentar a dívida.

Saiba mais sobre esta solução no nosso artigo sobre Consolidação de Créditos.

Taxa de Amortização Antecipada

Sempre que optar por liquidar um crédito habitação ou pessoal pode ter que vir a pagar uma taxa de amortização.

Os valores das comissões de amortização poderão variar conforme a entidade financeira e o tipo de taxa de juro contratada – fixa ou variável. Todavia, existe um limite máximo estabelecido por lei para estes encargos:

- Crédito Habitação Com Taxa Variável: a comissão cobrada não pode ser superior a 0,5% do capital reembolsado;

- Crédito Habitação Com Taxa Fixa: a comissão cobrada não pode ultrapassar os 2% do capital reembolsado;

- Crédito ao Consumo: a comissão cobrada será de 0,5% do capital reembolsado se o período remanescente entre a data do reembolso e o fim do contrato de crédito for superior a um ano e 0,25% se for inferior.

Saiba mais sobre os reembolsos antecipados e os seus custos no website do Banco de Portugal.

Existem algumas exceções onde poderá ficar isento do pagamento desta taxa de amortização antecipada:

- Desemprego;

- Deslocação profissional;

- Morte de um dos titulares do empréstimo.

Até final de 2025 os créditos habitação com taxa variável estão isentos do pagamento desta taxa. Se tiver outro tipo de empréstimo, deve estar atento ao contrato, pois algumas instituições podem isentar os clientes deste custo.

Compensa Amortizar Crédito Habitação?

A partir do momento em que uma pessoa contrai um crédito para comprar casa, a principal preocupação é pagar a dívida e ver-se livre da prestação.

Por isso, se tiver alguma poupança de lado, é normal fazer contas por forma a saber se amortizar crédito habitação pode, ou não, ser uma boa decisão.

Vamos a um exemplo. Imagine uma família com um crédito habitação com capital em dívida atual de 150.000 € a 25 anos (300 meses) e uma taxa de juro fixa (2%). Isto significa que a sua prestação mensal seria de 635,78 €.

Na tabela abaixo, vamos mostrar-lhe a poupança real que esta família poderá ter ao utilizar diferentes valores monetários em amortização:

Amortizar Crédito Habitação – Baixar Prestação Mensal

| Amortização Antecipada | Nova Prestação | Poupança Mensal | Poupança Total |

|---|---|---|---|

| 1.000 € | 631,54 € | 4,24 € | 1.272 € |

| 5.000 € | 614,59 € | 21,19 € | 6.357 € |

| 10.000 € | 593,39 € | 42,39 € | 12.717 € |

| 25.000 € | 529,81 € | 105,97 € | 31.781 € |

| 50.000 € | 423,86 € | 211,92 € | 63.577 € |

Como pode observar, a poupança mensal ao amortizar valores pequenos não será substancial. Por outro lado, se tiver uma boa poupança consigo, amortizar altos valores poderá significar uma redução significativa da sua prestação.

No entanto, realçamos também que ao invés de baixar o valor das prestações, poderá diminuir o prazo de pagamento do crédito – mantendo o valor total da prestação.

Se optar por esta solução, estará a fazer uma renegociação dos termos do contrato, o que poderá requerer alguns custos extras. Apesar disso, será que compensa avançar com esta solução?

Amortizar Crédito Habitação – Diminuir Prazo de Pagamento

| Amortização Antecipada | Novo Prazo | Poupança Meses | Poupança Total |

|---|---|---|---|

| 1.000 € | 298 Meses | – 2 Meses | 1.907,34 € |

| 5.000 € | 287 Meses | – 13 Meses | 8.265,14 € |

| 10.000 € | 275 Meses | – 25 Meses | 15.894,50 € |

| 25.000 € | 238 Meses | – 62 Meses | 39.418,36 € |

| 50.000 € | 183 Meses | – 117 Meses | 74.386,26 € |

Se não tiver problemas em manter os seus encargos mensais atuais com o seu crédito habitação e quiser de facto avançar com uma amortização, optar por diminuir o prazo de pagamento poderá ser mais benéfico que a primeira alternativa.

Tenha sempre consigo um pé de meia para alguma eventualidade. Evite colocar todas as suas poupanças numa amortização.

Compensa Amortizar Crédito Pessoal?

Os créditos ao consumo, por norma, têm taxas fixas e mais elevadas que um crédito habitação, por isso amortizar empréstimo pessoal, pode ser uma boa solução de poupança.

Ao contrário dos créditos hipotecários, o consumidor pode ter de pagar uma taxa de reembolso de 0,5% ou 0,25% do montante a reembolsar antecipadamente, consoante a data estipulada para o termo do contrato de crédito seja superior ou inferior/igual a um ano.

No entanto, este é um custo com pouca importância comparativamente com os ganhos que o cliente pode ter ao reembolsar antecipadamente o contrato.

Para fazer uma amortização de um crédito pessoal, pode ter de comunicar à sua entidade financeira da intenção com 30 dias de antecedência.

Compensa Amortizar Crédito Automóvel?

Assim como noutros tipos de crédito, poderá amortizar o crédito automóvel quando pretender (desde que avise com antecedência a entidade).

A forma de funcionamento desta solução é igual a um crédito pessoal.

A única diferença é em situações de amortização total em contratos com reserva de propriedade. Nestes casos tem de solicitar ao banco o comprovativo que saldou a dívida para depois pedir a alteração do documento único automóvel.

Quantos Tipos de Amortização Antecipada Existem?

Se pensa recorrer à amortização antecipada do(s) seu(s) crédito(s), é importante conhecer quais são os tipos de amortização de capital em dívida que estão ao seu dispor no mercado.

Amortização Antecipada Parcial

A amortização ou reembolso antecipado parcial significa abater parte de uma dívida de um crédito.

Esta é uma forma recorrente que as famílias têm de conseguirem reduzir os seus encargos mensais. Porém, para conseguirem ver uma redução significativa, têm de dispensar de uma grande parte das suas poupanças – algo que pode afastar muitos desta solução.

O facto de, em Portugal, relativamente ao crédito habitação, o número de reembolsos antecipados de forma parcial serem metade dos reembolsos totais é prova disso.

Segundo o Relatório do Banco de Portugal, em 2020, 38,5% do montante reembolsado de forma parcial, em crédito habitação, foi inferior a 2.500 €.

Amortização Antecipada Total

A amortização total, reembolso antecipado total ou liquidação do empréstimo é feita quando o consumidor tem ao seu dispor o montante do capital em dívida para saldar o seu crédito.

Optar por este género de amortização antecipada pode ser benéfico para a carteira, pois acaba totalmente com o encargo mensal e evita pagar os juros futuros do contrato.

No caso de um crédito habitação, é importante referir que, depois do reembolso total, deve pedir à entidade financeira a emissão do título de cancelamento da hipoteca (distrate) onde o banco declara a dívida saldada.

Este documento tem de ser depois entregue na Conservatória do Registo Predial para que o registo hipotecário possa ser cancelado.

Segundo o Relatório do Banco de Portugal, em 2020, 29,5% do montante reembolsado de forma total, em crédito habitação, foi inferior a 25.000 €.

Amortização Antecipada Gradual e Sucessiva

A amortização antecipada gradual e sucessiva consiste numa amortização feita por parcelas mensais na sua prestação.

Maioritariamente presente em financiamentos com um sistema de amortização francês, esta tipologia de amortização antecipada é mais comum nos contratos de crédito hipotecário.

Assim, aconselhamos a entrar em contacto com a sua entidade financeira para determinar a melhor solução para o seu caso.

Apesar de existirem diferentes alternativas para amortizar crédito, o tipo de amortização a utilizar vai depender sempre da sua situação financeira atual.

Antes de optar por qualquer uma destas opções, sugerimos que recorra a um simulador de amortização antecipada – poderá avaliar o impacto da amortização no seu orçamento por forma a saber se é a solução mais vantajosa.

Conclusão

Reembolsar antecipadamente um crédito pode ser uma boa forma de evitar pagar juros futuros e reduzir os seus encargos mensais.

Todavia, como vimos ao longo do artigo, se o seu objetivo for reduzir os seus encargos mensais, amortizar um crédito com um baixo valor poderá não ser a melhor solução.

Por isso, se tiver um crédito habitação, pode ser importante entrar em contacto com a sua entidade e analisar a possibilidade de fazer uma renegociação benéfica ou transferir o seu crédito para outro banco.

Pode chegar até à conclusão que será melhor investir essa poupança em produtos de investimento como PPR’s, Certificados de Aforro ou outros que lhe possam gerar mais rendimentos.

Perguntas Frequentes

O que é o reembolso antecipado?

O reembolso ou amortização antecipada é o pagamento prematuro de determinada dívida a uma entidade financeira. Pode ser feita de forma total, ou parcial, quando apenas uma parte da dívida é abatida.

Que tipos de créditos podem ser amortizados?

Os créditos pessoais, automóvel e créditos habitação podem ser amortizados sempre que o consumidor pretender – para isso basta avisar a entidade financeira que é cliente da sua intenção com pelo menos 30 dias de antecedência.

Quando posso fazer uma amortização de crédito?

Uma amortização de crédito pode ser feita sempre que o cliente pretender. A única coisa que tem de fazer é avisar a instituição da sua intenção com antecedência.

O seguro de vida reduz com uma amortização?

Sim, o seguro de vida é estabelecido em parte com base no capital em dívida, logo numa amortização este valor é atualizado e reduzido.

Quanto custa amortizar um crédito habitação?

Até final de 2025 os créditos à habitação estarão isentos do pagamento da taxa de amortização de 2% em contratos com taxa fixa e de 0,5% em contratos de taxa variável.

Como amortizar um crédito?

Para fazer uma amortização parcial tem de avisar a entidade financeira da sua intenção com uma antecedência de no mínimo 7 dias úteis. Caso a amortização seja total, o pedido deve ser feito com pelo menos 10 dias de antecedência.

O banco vai indica depois, por escrito, o impacto que o reembolso terá no contrato e existem taxas de amortização a serem cobradas.